「いまの状態」を見える化する考え方

薬局M&Aの評価(バリュエーション)というと、「売るならいくらになるのか?」を決める作業だと受け取られがちです。確かに、M&Aを進める上での目安となる金額には間違いありません。

しかし、私たちが考える評価の本質はそこではありません。

評価は、売る・売らないを決めるためのものではなく、薬局経営の現状と将来の選択肢を整理するための客観的な指標です。

実際に、

- 承継の可能性がどの程度あるのか

- どこに経営の強みがあるのか

- 逆に、先に整えておくべき弱点は何か

- いつ・誰に・どのように引き継ぐのが現実的か

こうした論点と実際の経営状況の整合性を見て、感覚ではなく根拠を持って判断できる状態にすること。それが評価を行う最大の価値だと私たちは考えています。

薬局M&Aの評価方法

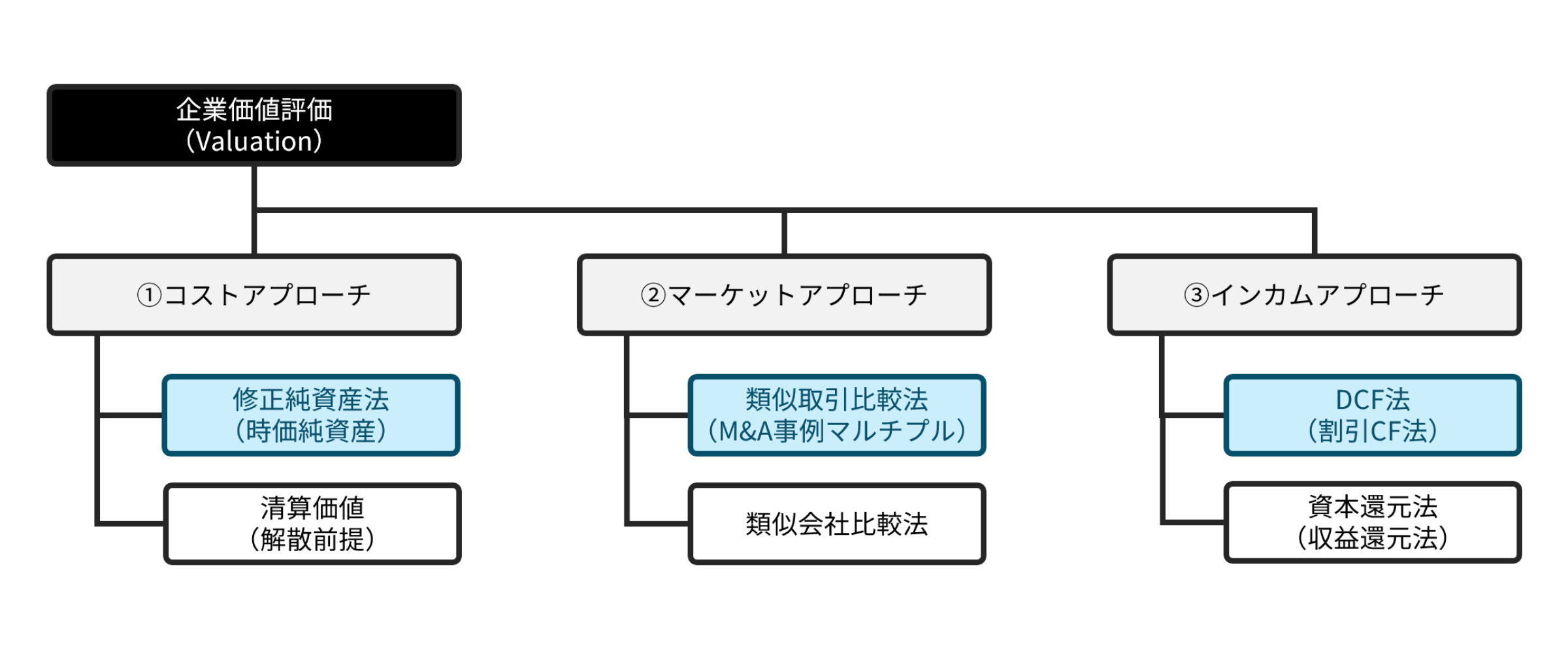

薬局M&Aにおける企業価値評価(バリュエーション)は、大きく分けて保有する資産・負債をもとに企業価値を算定するコストアプローチ、類似する企業やM&A取引事例と比較して算定するマーケットアプローチ、将来生み出す利益やキャッシュフローをもとに算定するインカムアプローチの3つのアプローチに分類されます。

マーケットアプローチ(マルチプル法)

薬局M&Aで最もよく用いられるのが、マーケットアプローチです。

これは「同じような会社(または取引事例)なら、このくらいの評価になりやすい」という市場の相場観を基準に、企業価値を算定する方法です。

算定では、EV/EBITDAマルチプルを用いるケースが一般的で、基準となる利益として修正EBITDAを使用します。

EV/EBITDAマルチプルとは?

マーケットアプローチで頻繁に登場する指標がEV/EBITDA(企業価値 ÷ EBITDA)です。

ざっくり表現すると、

- EBITDA=薬局の“稼ぐ力”

- EV=その稼ぐ力に対して、どの程度の倍率(マルチプル)を付けるか

という考え方になります。つまり評価の基本形は、

EV(企業価値)= 修正EBITDA × マルチプル(倍率)

です。

「修正EBITDA」とは?

薬局の評価を行う上でポイントになるのが、EBITDAをそのまま使うのではなく、修正EBITDAとして整えることです。

薬局経営では、決算書上の利益に

- 経営者の裁量による費用(役員報酬・福利厚生等、経営者の経費)

- 一時的な支出(採用費・設備更新など)

- 特殊な契約条件(家賃・委託料など)

が含まれていることが少なくありません。

そのため、M&Aの場では「この薬局が本来どれくらい稼げる構造なのか」を正確に見るために、利益を調整して考えます。

修正EBITDAでよく行う補正例

- 役員報酬が相場より高すぎる/低すぎる

- 不要な経費が含まれている(または将来発生しない費用)

- 一時的な費用が利益を押し下げている

- 家賃や業務委託料が特殊条件になっている

修正EBITDAを用いることで、買い手・売り手どちらにとっても納得感のある“共通の土台”を作りやすくなります。

マルチプル法(EV/EBITDA)のメリット・デメリット

メリット

- 実務的にスピーディで検討しやすい

- 薬局のような非上場取引中心でも相場観が作りやすい

- 買い手の意思決定(出店・統合)とも相性が良い

デメリット

- マルチプル(倍率)は市場環境・買い手の戦略で上下する

- 処方元依存、スタッフ体制など「見えにくいリスク」は別途整理が必要

- “良い薬局”ほど数字以外の価値があり、評価に反映する工夫が必要

コストアプローチ

コストアプローチは、資産・負債をベースに価値を評価する方法です。薬局M&Aでは代表的に、修正純資産法(時価純資産)が使われます。

これは、

- 現預金

- 売掛金(調剤報酬の入金残)

- 医薬品在庫

- 借入金

- 買掛金

などを実態に合わせて整理し、「今ある経営の土台」を見える化する考え方です。

そして薬局の場合、資産だけでは説明できない価値として『のれん(営業権)』を上乗せして考えるケースがあります。

修正純資産 + のれん(営業権)=評価の目安

メリット

- 赤字・利益が不安定な場合でも整理しやすい

- 「最低限のライン(下限)」の目安になりやすい

デメリット

- 「利益を生む力」を正しく見ないと、実態とズレることがある

- のれんの算定は、結局別途判断が必要

インカムアプローチ:DCF法

インカムアプローチは、将来生み出す利益・キャッシュフローをもとに評価する方法です。

その代表例が DCF法(Discounted Cash Flow) です。DCF法では、将来のキャッシュフローを予測し、リスクを織り込んで現在価値に割り引きます。

薬局M&AでDCFが使われやすいケース

- 在宅を伸ばす計画が明確で、将来の見通しが立てやすい

- 複数店展開・出店計画とセットで評価したい

- 経営改善による収益改善が見込める

- 買い手が投資判断として精緻な試算を求める

メリット

- 将来性(成長・改善)を評価に反映しやすい

- 理論的に筋が通っており、説明資料として使いやすい

デメリット

- 前提(将来計画)次第で結果が大きく変わる

- 調剤報酬改定・処方元変動・採用難など不確実性を織り込みにくい

薬局M&Aの評価は、修正純資産法・EV/EBITDAマルチプル・DCF法など複数の手法を組み合わせ、貴局の実態に合う形で整理することが大切となります。

個々の状況を踏まえ、最適な評価手法を用いて試算いたします。

「まだ具体的に決めていない」「情報収集から始めたい」という段階でも問題ありません。

まずはお気軽にご相談ください。状況に応じた進め方と必要資料をわかりやすくご案内します。

意思決定の前に、論点整理を

サポートします。

譲渡・承継の是非を含めて、

現状と選択肢の整理から対応可能です。

初期段階でも、お気軽に

ご相談ください。